:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/semana/5AID5XCORFG4PCOVKZR376CSBY.jpg)

BANCOS

El futuro de los más de $200 billones de créditos en periodo de gracia

Por cuenta de la pandemia, la banca ha entregado gabelas asociadas a una cartera de $218,3 billones. Es fundamental cuidar la cultura de pago.

Encuentra aquí lo último en Semana

El sistema financiero no es nunca el más popular entre la gente de a pie, por las ideas que muchos se hacen sobre la forma en que opera. Esa es una situación universal. Pero los bancos son fundamentales para el buen funcionamiento de la economía.

En medio de la pandemia, muchos les han reclamado un papel más activo para impedir que la estantería se venga abajo. Su rol es primordial para que las empresas puedan contar con flujo de caja y reiniciar en los próximos meses.

Nadie puede negar que la banca se movió en un primer momento para aliviar el flujo de caja de las empresas y las personas. Lo hizo mediante periodos de gracia y deudas diferidas. Según las cuentas de la Superintendencia Financiera, a cierre de junio, las entidades de crédito otorgaron esas ventajas a 16,1 millones de créditos por un monto total de $218 billones. El esfuerzo es mayúsculo, si se tiene en cuenta que hoy las entidades de crédito en Colombia tienen una cartera vigente de $530 billones. Eso quiere decir que la apuesta del sector financiero para aliviar la situación de la gente afectó el equivalente a 41% de sus activos en préstamos. No se trata de un tema menor: primero, la suerte del sistema financiero depende de que estas personas sigan pagando cumplidamente, apenas se normalice la economía. Segundo, que se normalice la economía depende en buena medida de que los bancos presten plata.

Lea también: Moody‘s advierte de riesgos por periodos de gracia de bancos colombianos

Por eso, las autoridades y los actores económicos están preocupados: la pregunta sobre el futuro de esa cartera es también un interrogante sobre el futuro del aparato productivo.

Lo prueba lo anunciado por el superintendente Financiero, Jorge Castaño, el 1 de julio. Se trata de una nueva reglamentación que facilitará a los bancos establecer su propio Programa de Acompañamiento a Deudores (PAD). Tiene el propósito de dar continuidad a la estrategia de gestión de la cartera afectada por la pandemia. Y busca que todos los deudores logren establecer unas condiciones que les permitan seguir respondiendo por las deudas adquiridas con el sector financiero.

Lea también: La covid y la economía: nada debe ser como antes

De acuerdo con la Superintendencia, hay medidas para "originación de cartera", "calificación en función del riesgo" para todo tipo de empresa y, especialmente, para las que tengan que entrar a ley de insolvencia.

Se trata de un programa general de refinanciación que permita a los deudores reducir su cuota mensual, sin aumentar las tasas de interés. Y también contar con un período de gracia adicional, de ser necesario, en el que no se capitalizan intereses ni se cobra ningún otro tipo de conceptos como cuotas de manejo o seguros.

La mano al dril

Los banqueros tendrán que hacer provisiones adicionales por cuenta del potencial deterioro que va a sufrir la cartera durante la era del coronavirus.

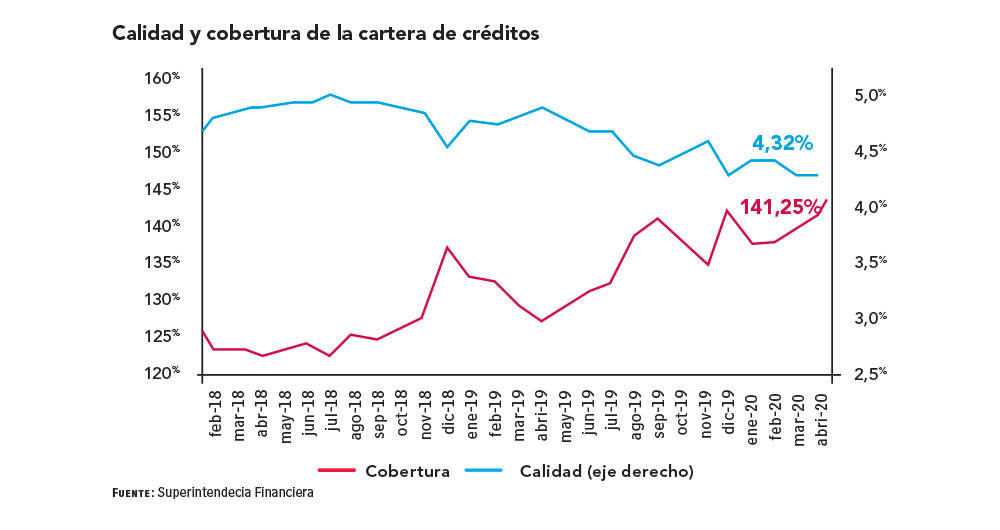

Hasta abril pasado, la calidad de cartera (préstamos en mora contra la cartera bruta) permanecía en niveles más que aceptables de 4,2%. Sin embargo, la expectativa era que este indicador se fuera deteriorando en la medida en que las unidades productivas sintieran el impacto de la cuarentena.

Es probable que en los próximos meses este indicador muestre una mayor tendencia de deterioro. Así, el país podría quedar entre la espada y la pared de urgir al sistema financiero para que preste e impulse la reactivación, pero ver cómo la cartera pierde calidad paulatinamente.

Los banqueros dicen que han seguido dando crédito y las cifras respaldan esta posición: a abril, la cartera creció $26,3 billones ($4 billones menos que en abril de 2019). El dato muestra que todavía la banca tiene ganas de prestar. En el futuro, esto dependerá de que la gente siga cumpliendo sus obligaciones.

En general hoy más de 100% de la cartera de mala calidad está cubierta, un mensaje de alivio para el sector y una señal de tranquilidad por ahora.

Queda aún por ver es la respuesta a la cuadratura del círculo: ¿podrán los bancos impulsar el crecimiento si la calidad de la cartera se deteriora más allá de lo esperado por las autoridades?

Mantener la cultura de pago será clave para que los banqueros saquen los paraguas cuando empiece a llover.