:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/semana/5ON7ZCQ7BJHDLN7ZPK5JUNX2VA.jpg)

IMPUESTOS

Así sería el nuevo impuesto a la renta para personas naturales

El Ministerio de Hacienda publicó para comentarios el proyecto que reglamenta nuevamente el impuesto a la renta para personas naturales, tras la reforma tributaria aprobada en diciembre del año pasado.

Encuentra aquí lo último en Semana

De acuerdo con el proyecto de decreto, ahora no se contarán como renta ni ganancia ocasional los apoyos económicos no reembolsables o condonados, entregados por el Estado o financiados con recursos públicos, para financiar programas educativos entregados al declarante, por lo que tendrán que incluirse dentro de las rentas no laborales o laborales “cuando el apoyo económico sea otorgado en razón a una relación de tipo laboral o legal y reglamentaria”.

Además, los aportes voluntarios a pensiones en el régimen de ahorro individual con solidaridad, así como a fondos de pensiones obligatorios, que se realicen desde el pasado primero de enero de este año, “no harán parte de la base para aplicar la retención en la fuente por rentas de trabajo y serán considerados como un ingreso no constitutivo de renta ni de ganancia ocasional”.

Y en caso de ser retirados para fines diferentes a obtener una mayor pensión o un retiro anticipado, se considerarán como renta gravada en el año en que sean retirados y serán objeto de una retención en la fuente del 15% por parte de la sociedad administradora de la pensión.

En ese mismo sentido, el proyecto de decreto establece que causará retención en la fuente “sobre los rendimientos financieros asociados a dichos aportes, cuando sean retirados para fines diferentes a la obtención de una mayor pensión o un retiro anticipado, de acuerdo con las normas generales de retención en la fuente sobre rendimientos financieros”.

Recomendado: ¿Qué tan despejada está la situación fiscal tras la reforma tributaria?

Sin embargo, dichos aportes voluntarios podrán considerarse como renta exenta si sumada a los aportes realizados a una Cuenta de Ahorro para el Fomento de la Construcción (AFC) o una Cuenta de Ahorro Voluntario Contractual (AVC), no supera el 30% del ingreso laboral o ingreso tributario del año, o es inferior a las 3. 800 UVT por año, que en el 2017 equivalen a $121 millones.

Para los ingresos laborales gravados que sean de hasta 95 UVT, no se cobrará el impuesto de retención en la fuente. Desde las 95 UVT y hasta las 150 unidades, la tarifa será de 19%, para aquellos ingresos entre las 150 UVT y hasta las 380 unidades será de 28% y por último, para quienes registren ingresos superiores a las 360 UVT y en adelante, la tarifa será de 33%.

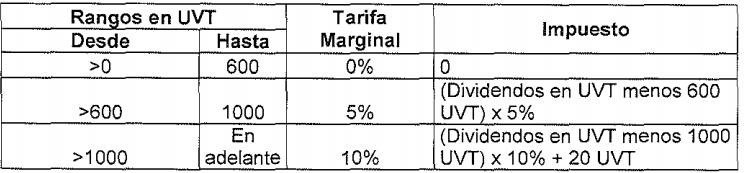

El proyecto de decreto también incluye las tarifas con las que se gravarán los ingresos por dividendos para las personas naturales bajo el impuesto de retención a la fuente, uno de los puntos más polémicos de la reforma tributaria aprobada en diciembre.

De acuerdo con el proyecto, así se aplicaría dicha retención:

Fuente: Ministerio de Hacienda

Sin embargo, el proyecto también recuerda que tal como estableció la reforma tributaria, si el pago corresponde a la distribución de utilidades distribuidas por una sociedad nacional gravada, se aplicará la retención en la fuente con una tarifa de 35%.

Puede interesarle: Tributaria evitó crisis fiscal pero no logró un cambio estructural: Fedesarrollo

Al pago se le debe restar la retención en la fuente con dicha tarifa y al resultado obtenido se le aplicará una retención en la fuente de 5%, para un total del 40%.

La reforma tributaria también estableció la eliminación de los sistemas Imán e Imás para la declaración de renta de las personas naturales y la creación de un único formulario para el mismo impuesto.

El formulario estará dividido en varias secciones: rentas laborales, de pensiones, de capital, no laborales y dividendos y participaciones.

En el caso de las rentas laborales, estas podrán ser exentas hasta un 40% o sin exceder las 5.040 UVT, equivalentes este año a $160,6 millones, mientras que las rentas de pensiones no permitirán deducciones y mantendrán las exenciones ya previstas en la ley. En el caso de las rentas de capital se podrá deducir el pago del Gravamen a los Movimientos Financieros, más conocido como 4x1.000.

Sin embargo, la limitación en exenciones será del 10% o 1.000 UVT para las cédulas de rentas de capital y rentas no laborales.

Lea también: El IVA de 19% aumentó el recaudo trimestral en 4,5%