:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/semana/IWUG4ZJH4NHJPLYZXUME4X6ZCY.jpg)

FINANCIERO

La polémica por el ranking de inclusión

Las políticas para ampliar el acceso de los colombianos al sistema financiero están dando sus frutos. Pero todavía falta un largo camino por recorrer.

Encuentra aquí lo último en Semana

Por segundo año consecutivo Colombia ocupó el primer lugar, entre 55 países en el Microscopio Global, el ranking de inclusión financiera que realiza la Unidad de Inteligencia de la revista The Economist, con apoyo del Banco Interamericano de Desarrollo, la fundación Clinton y el Center for Financial Inclusion. Pero, curiosamente, este resultado no puso a celebrar a todos los colombianos. Más bien generó dudas y algunas críticas en un sector importante de la academia y de la opinión pública, que cuestionan los criterios utilizados en esta medición.

La razón de las suspicacias tiene que ver con tres temas cotidianos y todavía no resueltos en el país. En primer lugar, que los colombianos usan mucho efectivo en las transacciones diarias. En segundo término, que los productos financieros tienen baja penetración. Y, tercero, la presencia de modelos paralelos como el ‘gota a gota‘, que afectan a la población que no tiene acceso al crédito formal. ¿Por qué, se preguntanlos críticos, el país lidera un ranking de inclusión financiera, cuando todavía millones de colombianos no tienen acceso al sistema formal y persisten las distorsiones?

El gerente de Banca de las Oportunidades, Freddy Castro Badillo, y el presidente de la Asobancaria, Santiago Castro Gómez, defienden los resultados del ranking. Aceptan que los tres factores mencionados por los críticos persisten, pero mencionan que , y lo está logrando.

Para Freddy Castro Badillo, de Banca de las Oportunidades, hay que tener en cuenta que el Microscopio Global mide el entorno de la inclusión financiera en 55 países y no los resultados obtenidos en cada territorio.

Esto implica que para construir este ranking, evalúan las condiciones regulatorias y políticas públicas desarrolladas en el frente de inclusión financiera, pero no el porcentaje de quienes accedieron a productos de depósito y crédito o hicieron uso de estos. “En suma, la calificación quiere decir que tenemos las condiciones del terreno y las bases adecuadas para construir el edificio".

Para el funcionario, nos va bien en el ranking entre otras razones porque el país obtuvo el primer lugar en las categorías de Protección al Consumidor, por las labores de la Superintendencia Financiera. También porque el gobierno ha lanzado políticas como la estrategia de inclusión financiera, coordinada por el Ministerio de Hacienda.

Además, Colombia logró la calificación perfecta, junto con India, Jamaica y Uruguay, en el componente de habilitadores básicos para la inclusión financiera digital.

El informe destaca también las estrategias para mejorar el acceso al microcrédito de las mujeres; el ‘arenero‘ de la Superintendencia Financiera, (el laboratorio en el que prueba los nuevos mecanismos antes de ponerlos en vigencia); las normas sobre la financiación colectiva y la eliminación de restricciones a las actividades bancarias, que permite “la apertura remota de cuentas” con menos requisitos.

Santiago Castro, de Asobancaria, el gremio que representa a las entidades financieras del país, también defiende la medición del BID y de la revista The Economist. Asegura que hoy se acerca a 50% el número de colombianos que recibe algún tipo de crédito, un buen indicador de los avances que ha tenido el país en materia de inclusión financiera. “El acceso al crédito se logra por ejemplo si alguien tiene una tarjeta de crédito. Hoy el número de tarjetas de crédito en poder de los colombianos evidencia gran el avance que en este campo tiene el país”, explica.

Avances por reconocer

Más allá de los temas que tuvo en cuenta el Microscopio Global, están los avances logrados. Por ejemplo, hace 15 años 30% de los municipios no contaba con cobertura financiera, es decir, no tenía una oficina ni un corresponsal bancario, y solo 50% de los adultos estaba bancarizado.

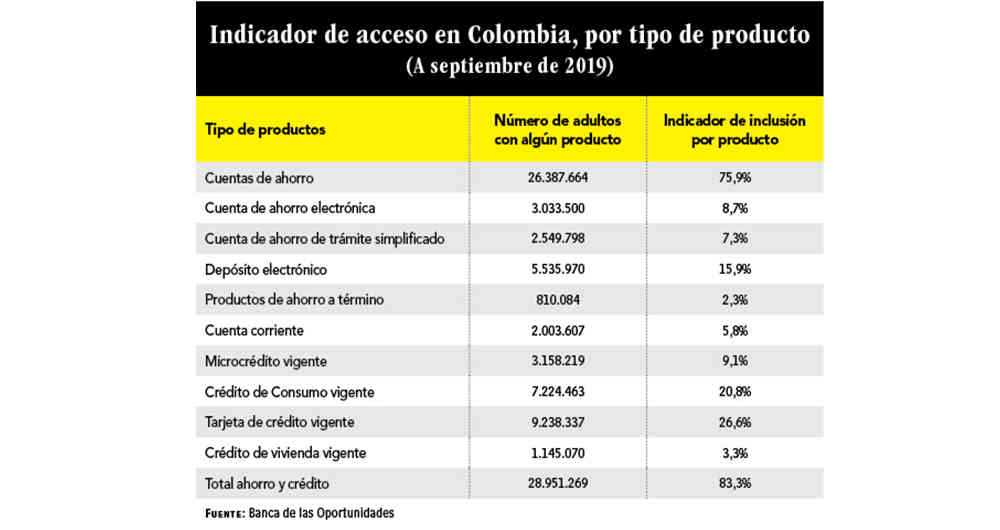

Hoy todos los municipios tienen al menos un corresponsal activo. Y con corte a septiembre pasado, 28,9 millones de colombianos tenían un producto de depósito o crédito. Eso indica que 83,3% de los adultos accede a un producto del sistema financiero, explica Castro, de Banca de las Oportunidades.

“El salto no significa que estemos del otro lado. La evidencia es ese 16,7% de los mayores de edad excluidos del sistema financiero (5,8 millones), la mayoría de ingresos bajos”, dice Castro, de Banca de las Oportunidades.

También genera preocupación el bajo acceso que tienen los colombianos ubicados en zonas rurales (62%) a servicios financieros; que solo cuatro de cada diez colombianos accedan al crédito (en las zonas rurales es uno de cada cuatro); así como también la baja cultura de aseguramiento.

Este es un gran desafío para el Gobierno, que incluyó en el Plan de Desarrollo tres metas: 1) Que 85% de los mayores de 18 años acceda a productos de depósito o crédito (hoy es 83,3%). 2) Que 68% de quienes viven en zonas rurales tengan acceso (hoy es 62%). 3) Que 77% tenga productos activos (hoy es 70%), dice Castro Badillo.

Estos retos, junto con otros que han identificado el Gobierno y el sector financiero, harán parte de un documento Conpes sobre inclusión financiera. Todo con el propósito de que el bienestar que genera a los ciudadanos acceder al sistema financiero aporte a la equidad del país.