:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/semana/ZECBLIZOGNGOVAKTN27O5K7ZBQ.jpg)

OPINIÓN ONLINE

El dilema de la renta fija colombiana: fondos extranjeros vs fondos de pensiones

El mercado de renta fija en Colombia está dominado por dos grupos de actores: los fondos extranjeros y los fondos de pensiones.

Encuentra aquí lo último en Semana

¿Cuál es el dilema de coordinación entre dicho grupo de actores? ¿Por qué los incentivos macro de los fondos de inversiones extranjeros son claves a la hora de invertir en títulos TES?

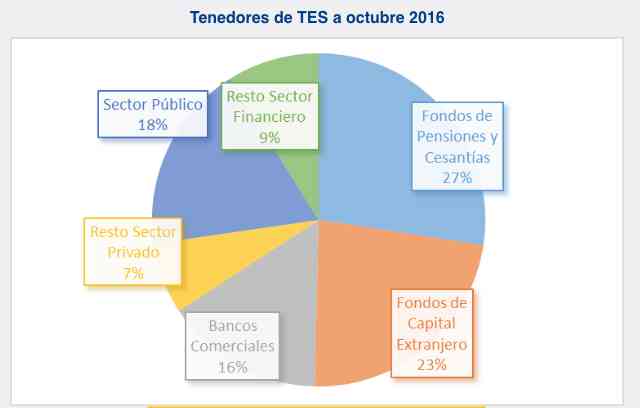

Según la investigación del Cesa, el 23% de la inversión en TES es realizada por fondos de capital extranjero y el 27% de la inversión de TES está dominada por los fondos de pensiones y cesantías.

Gráfica 1. Adaptado: Blog Colegio de Estudios Superiores. Fuente: MinHacienda

En Macrowise modelamos esta situación como un dilema de coordinación conocido en teoría de juegos como la caza del ciervo.

“Jean-Jacques Rousseau describió una situación en la que dos individuos van a cazar. Cada uno elige cazar un ciervo o una liebre. Cada jugador debe elegir una acción sin conocer la del otro. Si un individuo caza un ciervo, debe cooperar con su compañero para tener éxito. Un jugador individual puede cazar una liebre por sí mismo, pero una liebre vale menos que un ciervo. Esta situación se considera una analogía importante con la cooperación social.”

Para nuestro juego en, particular, el ciervo consiste en tener un retorno positivo y la liebre en obtener la pérdida mínima posible.

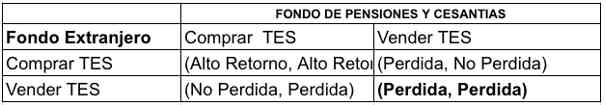

La tabla muestra el juego entre los fondos de inversión extranjero y los fondos de pensiones.

Equilibrio 1. Las tasas de interés en el mundo desarrollado están en sus mínimos históricos. Las tasas de interés en los países emergentes son más altas. En su búsqueda por rendimientos los fondos extranjeros compran títulos TES con rentabilidades atractivas. Si los extranjeros compran, los fondos de pensiones deben comprar TES o de lo contrario van a tener un bajo desempeño. En este contexto, tanto los fondos extranjeros como los fondos de pensiones tendrían un excelente retorno si ambos cooperan. Este equilibrio ha regido desde finales de enero del 2016 cuando empezó el rebote del petróleo.

Equilibrio 2. La situación en los mercados emergentes continúa empeorando, el dólar continúa su fortalecimiento contra todas las monedas, las calificaciones en varios países emergentes se deterioran (Colombia pierde el grado de inversión), por lo cual por asignación global, los fondos extranjeros disminuyen su exposición a Latinoamerica. De esta manera los fondos extranjeros venden títulos de deuda soberana colombiana: TES. La fuga de capital más la subida de tasas generalizada hace que los papeles de deuda soberana caigan. En esta situación, por política de riesgo los fondos de pensiones deben disminuir su exposición a TES. Es decir, deben vender TES creando una espiral negativa de caídas en el precio. Este equilibrio se vivió en el 2013 para la época en que la reserva empezó a retirar liquidez del mercado.

Tabla 1. Tabla de estrategias y pagos entre fondos extranjeros y fondos de pensiones. Análisis Macrowise.

Lea también: Ideas claves para entender hacia dónde va el precio del petróleo

La clave de este dilema de coordinación está en entender qué van a hacer los fondos extranjeros y cómo los fondos de pensiones pueden anticipar el comportamiento de los fondos extranjeros.

Subidas de tasas de interés Estados Unidos.

El 13 de diciembre la Reserva Federal se va a reunir para definir si sube o no sube las tasas. El 70% de los economistas entrevistados por Reuters espera una subida de 0,5% de la tasa de referencia.

- Estados Unidos presenta muy buenos indicadores de crecimiento económico (2,2%), la tasa de desempleo están en el orden de 4,6% y un índice de precios al consumidor del orden 1,68%

- El plan de Trump de inyectar un trillón de dólares en gasto fiscal da una señal de un cambio en las expectativas de inflación.

- El crecimiento hasta la fecha es del 2,2, mientras el costo real del capital es -0,23% (0,45% (Tesoros de 90 días) - de US$1,68 CPI)

- Estímulo fiscal y monetario al mismo tiempo podrían sobrecalentar la economía.

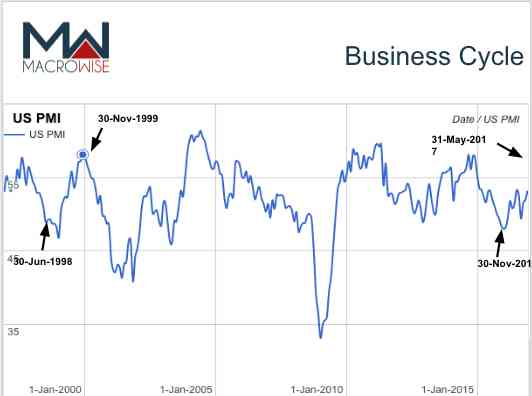

- El PMI es un buen indicador líder en el ciclo económico de Estados Unidos. La Gráfica 1 muestra que desde noviembre del 2015 empezó una expansión en el ciclo económico de Estado Unidos.

Gráfica 2. Indice de Manufactura ISM. Fuente: Trading Economics

- Haciendo la analogía con la situación macro global de 1998, la expansión del actual ciclo podría durar 6 meses más antes de tener una recesión en Estados Unidos.

- Si la FED sube las tasas a 0.5, implicaría una tasa de interés real de 0.27%. Este es un indicador comienzo de la desaceleración del ciclo económico. Desde nuestra óptica, este es un escenario muy similar a 2013.

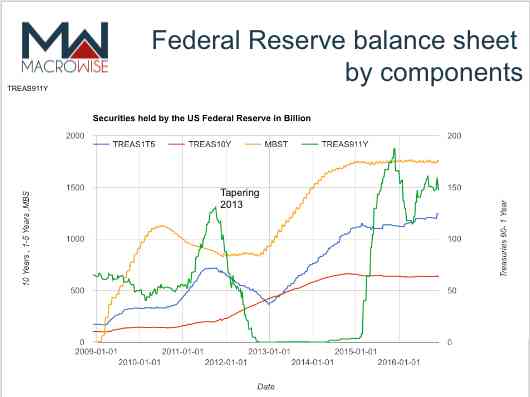

Gráfica 3. Instrumentos de deuda en el balance de la reserva federal. Fuente St Louis Federal Reserve. Análisis Macrowise.

- No solo se trata de entender la subida de la tasa de interés de referencia sino también de cómo la FED va a retirar dicho estímulo de su balance.

- La Gráfica 3 muestra cómo en 2013 la FED vendió más de US$130 billones de papeles de deuda con maduraciones entre 90 días y un año. También vendió aproximadamente US$200 billones en ventas de papeles con maduraciones entre 1 a 5 años.