:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/semana/GK65DEHCS5FBVKRXSO3LAAGNO4.jpg)

BANCOS

¿Nos estamos sobreendeudando los colombianos?

El superintendente financiero ha manifestado preocupación por la estrategia de los bancos al asignar crédito de consumo. ¿Qué tan grave es el asunto?

Encuentra aquí lo último en Semana

Los economistas suelen repetir el mantra de que no hay nada mejor para el sector productivo que un sistema financiero que funcione a la perfección. Desde la crisis de 1999, Colombia ha venido afinando sus mecanismos de seguimiento a la banca. En ese sentido, el Banco de la República realiza un informe periódico sobre la industria bancaria y sobre la capacidad de endeudamiento de los hogares y la economía en general.

A esta voz se suma la del superintendente financiero, Jorge Castaño, que tiene siempre información de primera mano sobre cómo van las finanza de los bancos y en particular, cómo se comporta la cartera.

Pues resulta que el alto funcionario ha venido alertando por una situación particular del sector.

Se trata de un crecimiento en la cartera de consumo, sumado a una ampliación de los plazos de los créditos. Eso significa que más personas se endeudan por más dinero a un plazo más largo.

Esto preocupa, pues significa que los hogares están destinando una mayor porción de su ingreso para pagar deudas de largo plazo. Y que usan a financiar consumo: viajes, compras de ropa o artefactos electrónicos o, simplemente, para hacer el mercado.

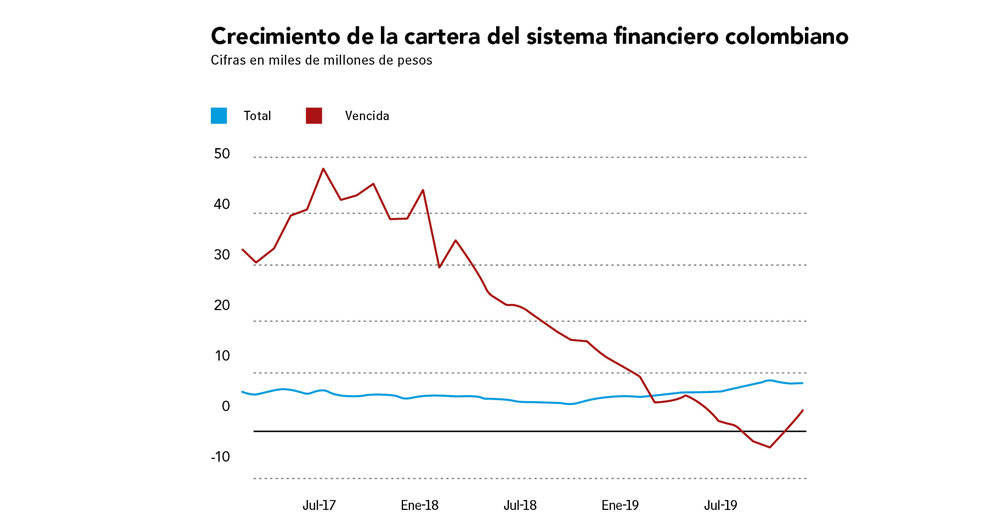

Según las cifras de la Superfinanciera, la cartera de consumo crece a un ritmo de 11,5%, mientras que la de vivienda a 6,3% y la comercial cae 1,2%.

Es claro que esta tendencia todavía no muestra un riesgo estructural. Pero Castaño ya alzó su voz de alerta y le pidió a un grupo de instituciones que revisen sus criterios de asignación de créditos para evitar presiones sobre la cartera que afecten el indicador de calidad.

En general, el sector financiero colombiano tiene un panorama bastante positivo. El año pasado la cartera creció cerca de 3,79% en términos reales, lo que la deja en un total de $502 billones. En el caso particular de la cartera de consumo (tarjetas de crédito, rotativos, vehículos y libranzas, entre otros), el país llegó a un saldo de $157 billones, es decir, cerca de 15,5% del PIB.

El indicador de calidad cartera (cartera vencida sobre cartera bruta) se mantiene en niveles aceptables de apenas algo por encima de 4%. El crecimiento de la morosidad a noviembre pasado era de apenas 2,7% anual.

El superintendente Castaño igualmente destacó un fenómeno particular presentado a finales del año pasado: hubo prepagos por cerca de $8 billones en la cartera comercial, pues muchas empresas lograron buenas captaciones a través de bonos y convirtieron su deuda bancaria en una deuda más barata de mercado abierto. Además, los bancos también acudieron a emisiones de bonos para fortalecer su capacidad de otorgar créditos.

Por el lado del endeudamiento, las señales siguen normales: la carga financiera, medida como el porcentaje del ingreso usado para pagar deudas, está cerca de 23%, lo que coincide con las cifras del Banco de la República.

"Tenemos que insistir en que el crecimiento de la cartera en general es bueno, pero los responsable es que se dé en función del crecimiento de la capacidad de pago de las personas", dijo Castaño al referirse al tema.

El Superintendente hace un llamado a que los bancos revisen cómo están analizando los créditos. Teme que las personas se sigan endeudando para actividades no productivas, a mayores plazos y por montos más altos.

¿Cómo ocurre esto? En parte por las compras de carteras entre entidades, actualmente una de las principales herramientas de colocación de crédito de la banca colombiana.

Por ejemplo, una entidad le compra una cartera a un cliente que tiene crédito con otro banco. Este acepta, pues las tasas resultan siempre más bajas y los plazos mayores, actualmente, hasta siete u ocho años.

Suponiendo que le compran un crédito de $3 millones, la entidad que realiza la operación le paga al anterior banco esos recursos y el cliente queda con una nueva deuda pero con otro acreedor.

El problema surge cuando no le exigen a este mismo cliente cerrar su anterior cupo de crédito y, además, en la nueva entidad se lo aumentan a $5 millones.

Eso significa que, gracias a esta operación, un usuario del sistema financiero queda con un cupo efectivo de endeudamiento de hasta $8 millones a un plazo más largo. Eso aumenta el nivel de riesgo de esa persona.

En general, las cifras muestran que el sistema financiero goza de buena salud. Eso no significa que las advertencias del Gobierno y la Superintendencia no sean necesarias.

Colombia tiene que mostrar, entre otras cosas, la solidez de su sistema financiero. Estas alertas deben servir para que las entidades apliquen medidas de ajuste a su estrategia. En estas materias resulta mejor la seguridad que la policía.