:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/semana/JAO23ZB5QFD3HCXGU4WUEA7FRY.jpg)

Rescate

La crisis griega podría ser peor de lo pensado

Los efectos negativos de una posible cesación de pagos griega podrían superar a los que generó la quiebra del banco estadounidense Lehman Brothers en 2008.

Encuentra aquí lo último en Semana

La decisión de los ministros de Economía de la eurozona de retener una partida de US$12.000 millones del préstamo de rescate a Grecia hasta que el parlamento griego apruebe nuevos clic recortes de austeridad, sería racional y creíble si Grecia tuviera más que perder con su cesación de pagos o default que el resto de países del euro.

O por decirlo de otra manera, las amenazas solo tienen sentido si los que las profieren pueden llevarlas a cabo.

Porque en el caso de que el primer ministro griego George Papandreu, acuciado por las protestas y la oposición, no fuera capaz en los próximos días de conseguir el apoyo parlamentario para sus nuevos ministros y para el programa de reducción del déficit demandado por Alemania, Francia y el resto, ¿podrían los gobiernos de la eurozona sentarse de brazos cruzados a contemplar cómo Grecia le dice a sus acreedores que no recuperarán su dinero?

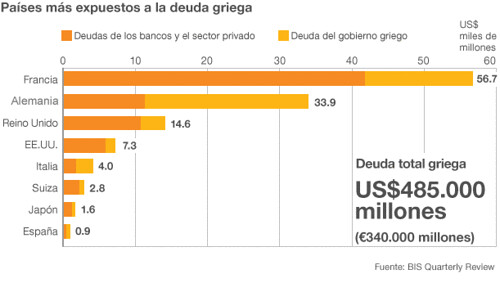

El caso es que la suspensión de pagos griega tendría consecuencias potencialmente catastróficas no solo para los tenedores de US$486.000 millones de deuda soberana griega, sino también para aquellos que compraron cientos de miles de millones de dólares de deuda privada y decenas de miles de millones de dólares de contratos derivados ligados a la deuda griega.

Además, clic una suspensión de pagos así incrementaría la percepción del riesgo de prestarle dinero a Irlanda y Portugal, provocando enormes pérdidas adicionales de cientos de miles de millones de dólares a esos países y a sus respectivos bancos.

Y con la sostenibilidad de las deudas españolas e italianas en cuestión, los gobiernos de esos países tendrían que pagar intereses aún mayores.

Por si fuera poco, el default griego supondría un mazazo para las cuentas bancarias de toda Europa: los bancos de Grecia, Portugal e Irlanda solo sobrevivirían como entidades nacionalizadas; y algunos bancos en Francia, Alemania e incluso en Estados Unidos sufrirían pérdidas que pondrían sus recursos de capital en niveles peligrosamente bajos.

En cuanto al Banco Central Europeo (BCE), el mayor tenedor del mundo de bonos griegos, irlandeses y portugueses, también quebraría, requiriendo una fuerte inyección de apoyo financiero de algunos países del euro, lo que supondría una humillación de tal calado para el BCE que tardaría años en recuperarse.

¿Es eso lo que quieren los ministros de Alemania, Francia, Holanda y el resto?

Salir del euro

Tampoco sería ése el fin de la posible catástrofe. Como mi colega Chris Morris ha destacado en sus irresistibles y espeluznantes reportajes desde Atenas, hay un pujante movimiento popular en Grecia que pide la inmediata salida del país del euro, y gente como el alcalde de Londres, Boris Johnson, pidiéndolo en las calles (de forma metafórica) junto con el revuelto pueblo griego.

Pues bien, si algún miembro de la eurozona deja el euro, si Grecia o cualquier otro país adopta su propia moneda, cualquier otro miembro de la eurozona tendrá que pagar un costo mayor por tomar dinero prestado, con la excepción de Alemania, Luxemburgo y Holanda.

La razón es que se dejaría de percibir que la pertenencia al euro es para siempre. Así que cualquiera que le prestase a España, Italia o Francia tendría que ser compensado con un interés mayor por el riesgo -por muy remoto que fuera- de que su deuda denominada en euros pudiera algún día convertirse en algo atado más directamente a la salud de sus respectivas economías y a la fuerza de sus respectivas cuentas públicas.

En un contexto de frágil recuperación económica en la eurozona, un aumento de los costos de tomar prestado para estos países sería profundamente dañino.

Ah, y todo esto sin entrar a fondo en el problema que supondrían los pleitos internacionales como consecuencia de una decisión unilateral de Grecia de convertir sus deudas en un euro fuerte en deudas en un débil dracma, o sin considerar si la conversión podría en la práctica aplicarse solo a la deuda soberana o si se extendería a las deudas garantizadas por el gobierno o a las puramente comerciales.

Peor que Lehman

Así que, después de tener todo esto en cuenta, hay que llegar a dos conclusiones inexorables.

La primera, que aquellos que se refieren a la crisis griega como "el momento Lehman Brothers" de Europa se equivocan. Dejar a Grecia caer en suspensión de pagos de modo desordenado podría ser mucho peor para la economía global que la caída del banco Lehman, a pesar de que, en general, los bancos tienen ahora más capital para absorber pérdidas que en otoño de 2008, y no tienen unas interconexiones tan peligrosas como en aquel entonces.

Segunda, que la decisión de los ministros de la eurozona de posponer la nueva partida crediticia de US$12.000 millones para Grecia tiene pocas posibilidades de conseguir la sumisión de los objetores griegos a mayor austeridad.

También puede servir para que los opositores griegos al ajuste se convenzan de que los ministros europeos no cumplen sus promesas y están tan divididos sobre la solución a los problemas griegos que sería mejor para Grecia que ésta tomase un control directo de su propio destino económico.

Sin embargo, si esta arriesgada política europea resulta en un rechazo del parlamento griego a más apretones presupuestarios, estaremos más cerca de lo que es prudente o sensato a un desastre económico como el de la década de 1930.